Hồ sơ khai thuế gồm tờ khai thuế cùng các chứng từ, tài liệu liên quan là căn cứ xác định nghĩa vụ thuế của người nộp thuế đối với ngân sách nhà nước. Các cá nhân, hộ kinh doanh và doanh nghiệp cần lập, gửi hồ sơ này đến cơ quan thuế theo hình thức điện tử hoặc giấy theo tháng hoặc quý. Do đó, việc nắm rõ thời hạn nộp tờ khai thuế là cần thiết để tránh nguy cơ bị xử phạt hành chính do chậm nộp.

Loại báo cáo thuế, tờ khai thuế nào cần phải nộp trong một năm

Doanh nghiệp cần nộp nhiều loại tờ khai và báo cáo thuế định kỳ hàng tháng, hàng quý, hoặc hàng năm như thuế môi trường, thuế giá trị gia tăng,... Trong số đó, các loại tờ khai và báo cáo quan trọng mà doanh nghiệp thường phải nộp như sau:

- Lệ phí môn bài.

- Tờ khai thuế giá trị gia tăng (GTGT).

- Tờ khai thuế thu nhập cá nhân (TNCN).

- Báo cáo tài chính và tờ khai quyết toán thuế thu nhập doanh nghiệp (TNDN).

- Tờ khai quyết toán thuế thu nhập cá nhân(TNCN).

Ngoài ra tùy vào từng ngành nghề, doanh nghiệp có thêm các nghĩa vụ thuế khác như xuất nhập khẩu, thuế tài nguyên,... Doanh nghiệp phải hoàn thành và nộp đúng hạn các loại thuế theo quy định pháp luật để tránh bị xử phạt hành chính.

Báo cáo thuế, tờ khai thuế nào cần phải nộp trong một năm

Nguyên tắc khai thuế khoán

- Căn cứ khoản 8 Điều 3 và Điều 7 Thông tư 40/2021/TT-BTC, thuế khoán áp dụng đối với hộ kinh doanh, cá nhân kinh doanh (gọi tắt là hộ khoán) không thực hiện hoặc thực hiện không đầy đủ chế độ kế toán, hóa đơn, chứng từ, trừ trường hợp sau:

+ Hộ, cá nhân kinh doanh thuộc trường hợp nộp thuế theo phương pháp kê khai (hộ, cá nhân kinh doanh quy mô lớn và hộ, cá nhân kinh doanh chưa đáp ứng quy mô lớn nhưng lựa chọn nộp theo phương pháp kê khai).

+ Cá nhân kinh doanh thuộc trường hợp nộp thuế theo từng lần phát sinh (cá nhân kinh doanh không thường xuyên và không có địa điểm kinh doanh cố định như kinh doanh lưu động, cá nhân là chủ thầu xây dựng tư nhân,…).

- Hộ khoán có trách nhiệm khai thuế chính xác, trung thực, đầy đủ và nộp hồ sơ thuế đúng hạn; chịu trách nhiệm trước pháp luật về tính chính xác, trung thực, đầy đủ của hồ sơ thuế theo quy định.

- Hộ khoán khai thuế khoán ổn định 01 lần/năm theo tờ khai mẫu 01/CNKD ban hành kèm theo Thông tư 40/2021/TT-BTC (chậm nhất là ngày 15/12/2023 phải nộp hồ sơ khai thuế khoán cho năm 2024); nộp thuế theo thời hạn ghi trên Thông báo nộp tiền của cơ quan thuế (theo khoản 4 Điều 7 Thông tư 40/2021/TT-BTC).

Lưu ý: Trường hợp hộ khoán mới kinh doanh thì thời hạn nộp hồ sơ khai thuế khoán chậm nhất là 10 ngày kể từ ngày bắt đầu kinh doanh

- Trường hợp hộ khoán sử dụng hóa đơn do cơ quan thuế cấp, bán lẻ theo từng số thì hộ khoán khai thuế, nộp thuế riêng đối với doanh thu phát sinh trên hóa đơn đó theo từng lần phát sinh (theo khoản 4 Điều 7 Thông tư 40/2021/TT-BTC).

Thời hạn phải nộp tờ khai thuế khoán của hộ kinh doanh, cá nhân kinh doanh

Tại Điểm b khoản 8 Điều 13 Thông tư 40/2021/TT-BTC quy định thời hạn nộp thuế như sau:

- Căn cứ Thông báo nộp tiền, hộ khoán nộp tiền thuế GTGT, thuế TNCN theo thời hạn trên Thông báo nộp tiền mẫu 01/TB-CNKD ban hành kèm theo Nghị định 126/2020/NĐ-CP.

- Trường hợp hộ khoán có sử dụng hóa đơn cấp, bán lẻ theo từng lần phát sinh của cơ quan thuế thì thời hạn nộp thuế đối với doanh thu trên hóa đơn là chậm nhất là ngày thứ 10 kể từ ngày phát sinh doanh thu có yêu cầu sử dụng hóa đơn.

Thời hạn phải nộp tờ khai thuế của doanh nghiệp

Doanh nghiệp cần nộp tờ khai cho các loại thuế sau mỗi tháng hoặc mỗi quý: lệ phí môn bài, thuế giá trị gia tăng, thuế thu nhập cá nhân, và thuế thu nhập doanh nghiệp.

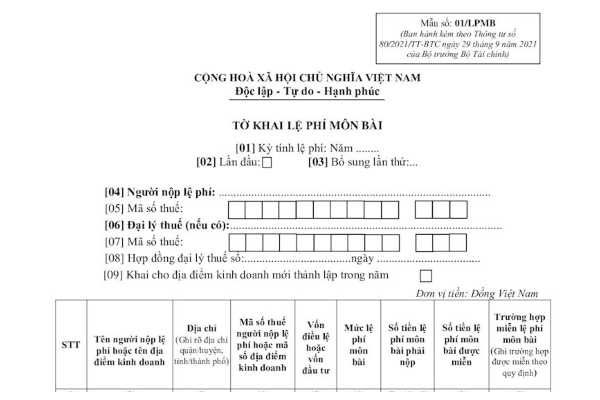

Thời hạn nộp tờ khai thuế môn bài

Theo khoản 9 Điều 18 Nghị định 126/2020/NĐ-CP, doanh nghiệp mới thành lập hoặc chuyển đổi từ hộ kinh doanh, cần hoàn tất việc khai và nộp lệ phí môn bài cho cơ quan thuế trước ngày 30/01 của năm tiếp theo sau khi bắt đầu hoạt động kinh doanh.

Ví dụ: Nếu Công ty được thành lập vào năm 2024, công ty phải nộp tờ khai lệ phí môn bài trước ngày 30/01/2025.

Doanh nghiệp chỉ cần nộp tờ khai lệ phí môn bài một lần duy nhất khi thành lập. Trừ trường hợp có thay đổi về vốn điều lệ hoặc khi mở mới hay chấm dứt hoạt động của chi nhánh, văn phòng đại diện, hoặc địa điểm kinh doanh.

Thời hạn nộp tờ khai thuế môn bài trước ngày 30/01 của năm tiếp theo

Thời hạn nộp tờ khai thuế GTGT

Doanh nghiệp cần hoàn thành việc khai và nộp tờ khai thuế GTGT cho kỳ tính thuế tháng vào ngày 20 của tháng kế tiếp sau tháng phát sinh nghĩa vụ thuế. Đối với tờ khai thuế GTGT theo quý, thời hạn chậm nhất là ngày 30 hoặc 31 (ngày cuối cùng) của tháng đầu tiên trong quý sau.

Cụ thể, thời hạn nộp thuế GTGT cho kỳ tính thuế tháng 9 năm 2024 là ngày 20/10/2024. Trong khi đó, hạn cuối nộp thuế GTGT cho kỳ tính thuế quý III năm 2024 là ngày 31/10/2024.

Thời hạn nộp tờ khai thuế TNCN

Doanh nghiệp có phát sinh thuế TNCN hàng tháng lớn hơn 50 triệu đồng cần thực hiện kê khai theo tháng, với hạn chót là ngày 20 của tháng tiếp theo. Ví dụ, thời hạn nộp tờ khai thuế GTGT, tờ khai thuế TNCN tháng 11/2024 chậm nhất là ngày 20/12/2024.

Trường hợp số thuế TNCN phát sinh trong tháng nhỏ hơn 50 triệu đồng, doanh nghiệp có thể kê khai theo quý. Hạn nộp chậm nhất khi kê khai theo quý là ngày 30 hoặc 31 (ngày cuối cùng) của tháng đầu tiên trong quý kế tiếp. Ví dụ, với nghĩa vụ thuế TNCN phát sinh trong quý 3 năm 2024, doanh nghiệp cần hoàn tất việc nộp trước ngày 31/10/2024.

Xem thêm: Thủ tục thành lập công ty vốn nước ngoài (Cập nhật mới nhất)

Thời hạn nộp tờ khai thuế TNDN

Thời hạn nộp tờ khai quyết toán thuế TNDN được quy định cụ thể như sau:

- Doanh nghiệp căn cứ vào hóa đơn và chứng từ để tự tạm tính số thuế TNDN phải nộp hàng quý.

- Nếu trong quý phát sinh thuế TNDN, doanh nghiệp chỉ cần nộp số tiền thuế này muộn nhất vào ngày cuối cùng của tháng đầu tiên của quý sau, mà không phải nộp tờ khai thuế TNDN theo quý. Ví dụ: Thuế TNDN tạm tính phát sinh trong quý III (gồm các tháng 7, 8, 9) phải được nộp chậm nhất vào ngày 30/10/2024.

- Đối với tờ khai quyết toán thuế TNDN theo năm, doanh nghiệp cần nộp chậm nhất vào ngày cuối cùng của tháng thứ ba kể từ ngày kết thúc năm dương lịch hoặc năm tài chính.

Tổng hợp thời hạn nộp tờ khai thuế khác

Ngoài các loại thế cơ bản được nêu trên, doanh nghiệp cần lưu ý thêm thời hạn nộp tờ khai thuế khác được nêu dưới đây.

- Thuế khai theo từng lần phát sinh: Thời hạn nộp tờ khai thuế trong vòng 10 ngày kể từ ngày phát sinh nghĩa vụ thuế.

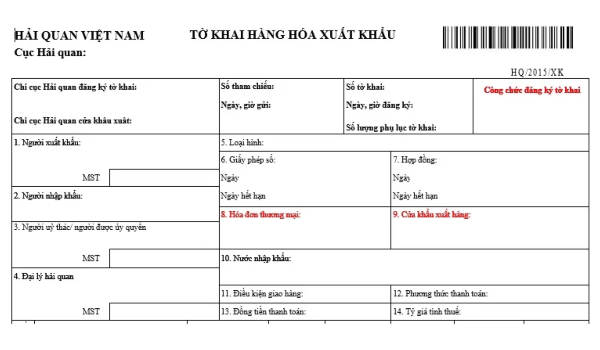

- Đối với doanh nghiệp kinh doanh hàng hóa xuất khẩu, nhập khẩu: Hạn nộp tờ khai thuế được thực hiện theo quy định của Luật Hải quan.

- Khoản thu liên quan đến đất đai, lệ phí môn bài, phí trước bạ và quản lý tài sản công: Thời hạn nộp tờ khai thuế sẽ tuân theo quy định tại Điều 10 của Nghị định 126/2020/NĐ-CP.

- Doanh nghiệp ngừng hoạt động, chấm dứt hợp đồng, hoặc tái tổ chức: Thời hạn nộp tờ khai thuế không muộn hơn 45 ngày tính từ ngày phát sinh sự kiện.

Tờ khai thuế kinh doanh hàng hóa xuất khẩu, nhập khẩu

Mức phạt chậm nộp tờ khai thuế & chậm nộp báo cáo thuế

Người nộp thuế nộp tờ khai thuế muộn so với thời hạn quy định sẽ phải chịu xử phạt theo Điều 13 Nghị định 125/2020/NĐ-CP như sau:

- Phạt cảnh cáo: Đối với việc nộp hồ sơ khai thuế muộn từ 1 đến 5 ngày, có tình tiết giảm nhẹ.

- Phạt tiền từ 2.000.000 đồng đến 5.000.000 đồng: Áp dụng cho việc nộp hồ sơ khai thuế muộn từ 1 đến 30 ngày (trừ trường hợp nêu trên).

- Phạt tiền từ 5.000.000 đồng đến 8.000.000 đồng: Dành cho hành vi nộp hồ sơ khai thuế muộn từ 31 đến 60 ngày.

- Phạt tiền từ 8.000.000 đồng đến 15.000.000 đồng: Áp dụng cho một trong các trường hợp sau:

- Nộp hồ sơ khai thuế muộn từ 61 đến 90 ngày.

- Nộp hồ sơ khai thuế muộn từ 91 ngày trở lên nhưng không phát sinh số thuế phải nộp.

- Không nộp hồ sơ khai thuế mà không phát sinh số thuế phải nộp.

- Không nộp các phụ lục theo quy định về quản lý thuế cho doanh nghiệp có giao dịch liên kết kèm theo hồ sơ quyết toán thuế thu nhập doanh nghiệp.

- Phạt tiền từ 15.000.000 đồng đến 25.000.000 đồng: Đối với việc nộp hồ sơ khai thuế muộn trên 90 ngày kể từ ngày hết hạn, có phát sinh số thuế phải nộp. Trường hợp này áp dụng nếu người nộp thuế đã nộp đầy đủ số tiền thuế và tiền chậm nộp vào ngân sách nhà nước trước khi cơ quan thuế công bố quyết định kiểm tra hoặc thanh tra thuế.

Nếu số tiền phạt theo quy định này cao hơn số thuế phát sinh trên hồ sơ khai thuế, thì số tiền phạt tối đa sẽ bằng số thuế phát sinh phải nộp nhưng không thấp hơn mức trung bình của khung phạt tiền quy định ở trên.

Đối với lệ phí môn bài, nếu doanh nghiệp nộp chậm mức phí sẽ được tính như sau:

Số tiền phạt chậm nộp = Mức lệ phí môn bài x 0,03% x Số ngày chậm nộp.

Ví dụ: Mức lệ phí môn bài là 1.000.000 đồng.

- Ngày hết hạn nộp lệ phí môn bài là 30/01/2024.

- Ngày nộp thực tế là 10/02/2024 (chậm 11 ngày).

Cách tính:

- Xác định số ngày chậm nộp: Từ 30/01/2024 đến 10/02/2024 = 11 ngày.

- Tính toán: Số tiền phạt chậm nộp = 1.000.000 x 0,0003 x 11 = 3.300 đồng.

Với ví dụ trên, doanh nghiệp sẽ phải nộp thêm 3.300 đồng tiền phạt do chậm nộp lệ phí môn bài.

Người nộp thuế được gia hạn nộp hồ sơ khai thuế trong bao lâu?

Quy định về gia hạn nộp hồ sơ khai thuế theo Điều 46 Luật Quản lý Thuế 2019 như sau:

- Gia hạn nộp hồ sơ: Người nộp thuế không thể nộp hồ sơ đúng hạn do thiên tai, dịch bệnh, hỏa hoạn hoặc tai nạn bất ngờ sẽ được thủ trưởng cơ quan thuế xem xét gia hạn.

- Thời gian gia hạn:

- Không quá 30 ngày cho hồ sơ khai thuế tháng, quý, năm và theo từng lần phát sinh nghĩa vụ thuế.

- Không quá 60 ngày cho hồ sơ khai quyết toán thuế.

- Thủ tục gia hạn: Người nộp thuế cần gửi văn bản đề nghị gia hạn trước khi hết thời hạn nộp hồ sơ, nêu rõ lý do và có xác nhận của Ủy ban nhân dân cấp xã hoặc Công an nơi xảy ra sự kiện bất khả kháng.

- Thời gian phản hồi: Trong vòng 3 ngày làm việc kể từ khi nhận được văn bản đề nghị, cơ quan thuế phải thông báo bằng văn bản cho người nộp thuế về việc chấp nhận hoặc không chấp nhận gia hạn.

Thời gian gia hạn không quá 30 ngày cho hồ sơ khai thuế tháng, quý, năm

Một số câu hỏi thường gặp về báo cáo thuế, tờ khai thuế

Các loại báo cáo, tờ khai chính mà doanh nghiệp cần nộp là gì?

Hàng tháng, quý và năm, doanh nghiệp phải nộp nhiều loại báo cáo và tờ khai thuế khác nhau. Tuy nhiên, thường doanh nghiệp sẽ nộp các loại báo cáo và tờ khai thuế chính sau:

- Lệ phí (thuế) môn bài.

- Tờ khai thuế giá trị gia tăng (GTGT).

- Tờ khai thuế thu nhập cá nhân (TNCN).

- Báo cáo tài chính và tờ khai quyết toán thuế thu nhập doanh nghiệp (TNDN).

Doanh nghiệp mới thành lập có phải nộp tờ khai lệ phí (thuế) môn bài không?

Doanh nghiệp mới thành lập trong năm 2024 được miễn lệ phí môn bài thì thực hiện khai lệ phí môn bài và nộp Tờ khai cho cơ quan thuế quản lý trực tiếp trước ngày 30 tháng 01 năm 2025.

Thời hạn nộp tờ khai thuế GTGT, thuế TNCN được quy định như thế nào?

Thời hạn nộp báo cáo và tờ khai thuế giá trị gia tăng (GTGT) và thuế thu nhập cá nhân (TNCN) tùy thuộc vào việc doanh nghiệp kê khai theo tháng hay quý. Cụ thể:

- Nếu kê khai theo quý, hạn nộp là ngày cuối cùng của tháng đầu tiên của quý sau.

- Nếu kê khai theo tháng, hạn nộp là ngày 20 của tháng sau.

Trên đây là nội dung Đại Lý Thuế Trí Luật thông tin đến Quý Doanh nghiệp về thời hạn nộp tờ khai thuế các loại theo quy định hiện hành. Nếu còn bất kỳ thông tin hay vấn đề cần được giải đáp, vui lòng liên hệ với chúng tôi qua hotline (028) 7304 5969 để được tư vấn và hỗ trợ nhanh nhất!