Thuế thu nhập doanh nghiệp là loại thuế quan trọng giúp Nhà nước nắm được tình hình kinh doanh của doanh nghiệp. Tuy nhiên, không phải ai cũng biết rõ về loại thuế này như thế nào. Do đó, trong bài viết này, Trí Luật sẽ hướng dẫn cách tính thuế TNDN chi tiết, đồng thời xác định rõ các khoản thu nhập chịu thuế và không chịu thuế để thực hiện quyết toán theo thời gian quy định và tránh các trường hợp bị phạt. Hãy cùng theo dõi nhé!

Cách tính thuế thu nhập doanh nghiệp 2025 mới nhất

Thuế thu nhập doanh nghiệp là gì?

Hiện nay, trong các văn bản pháp luật vẫn chưa có một khái niệm cụ thể nào về thuế thu nhập doanh nghiệp. Tuy nhiên, khi căn cứ vào các quy định về luật Thuế TNDN, nghị định, thông tư hướng dẫn thì chúng ta có thể hiểu được: Thuế thu nhập doanh nghiệp (TNDN) là loại thuế mà Nhà nước trực tiếp thu vào ngân sách của nhà nước, được tính dựa trên thu nhập chịu thuế của các doanh nghiệp trong thời kỳ tính thuế.

Ý nghĩa của thuế thu nhập doanh nghiệp trong nền kinh tế thị trường

- Đây là công cụ quan trọng để Nhà nước thực hiện chức năng tái phân phối thu nhập và đảm bảo công bằng xã hội.

- Thuế TNDN là nguồn thu quan trọng của ngân sách Nhà nước.

- Thông qua thuế thu nhập doanh nghiệp giúp khuyến khích, thúc đẩy sản xuất và kinh doanh phát triển theo chiều hướng kế hoạch, chiến lược và phát triển toàn diện của Nhà nước.

- Bên cạnh đó, đây còn là công cụ quan trọng trong việc thực hiện chức năng điều tiết các hoạt động KT - XH trong từng thời kỳ phát triển kinh tế nhất định.

*** Đọc thêm thông tin: Giải thể doanh nghiệp

Đối tượng phải nộp thuế thu nhập doanh nghiệp

Căn cứ theo Điều 2 của Thông tư 78/2014/TT-BTC, chi phí thuế thu nhập doanh nghiệp sẽ được nộp bởi các đối tượng cụ thể sau thực hiện:

1. Người nộp thuế TNDN là tổ chức hoạt động SXKD hàng hóa, dịch vụ có thu nhập chịu thuế (sau đây gọi tắt là doanh nghiệp), bao gồm:

- Những doanh nghiệp được thành lập và hoạt động theo quy định của pháp luật tại Việt Nam.

- Doanh nghiệp được thành lập theo quy định của pháp luật nước ngoài (gọi tắc là doanh nghiệp nước ngoài) không có hoặc có cơ sở thường trú tại Việt Nam.

- Các tổ chức được thành lập theo quy định Luật hợp tác xã.

- Các đơn vị sự nghiệp được tổ chức và thành lập theo quy định.

- Các đơn vị, tổ chức khác hoạt động SXKD có thu nhập.

- Những doanh nghiệp, tổ chức được thành lập theo quy định của Pháp luật nước ngoài (gọi tắt là doanh nghiệp nước ngoài) có cơ sở thường trú tại Việt Nam.

Cơ sở thường trú của DN nước ngoài là cơ sở SXKD mà thông qua cơ sở này, doanh nghiệp nước ngoài tiến hành một phần hoặc toàn bộ hoạt động SXKD tại Việt Nam, bao gồm:

- Các chi nhánh, văn phòng điều hành, phương tiện vận tải, công xưởng, nhà máy, dầu mỏ, mỏ khí hoặc các địa điểm khai thác tài nguyên thiên nhiên khác tại Việt Nam.

- Địa điểm xây dựng, công trình lắp đặt.

- Cơ sở cung cấp các dịch vụ bao gồm cả dịch vụ tư vấn thông qua người làm công hoặc cá nhân, tổ chức.

- Đại lý cho doanh nghiệp nước ngoài phải thực hiện đóng thuế thu nhập doanh nghiệp.

- Đại diện tại Việt Nam trong trường hợp là đại diện có hoặc không có thẩm quyền ký kết hợp đồng đứng tên doanh nghiệp nước ngoài nhưng thường xuyên thực hiện các giao dịch hoặc cung ứng dịch vụ, hàng hóa tại Việt Nam.

2. Các tổ chức nước ngoài có hoạt động sản xuất, kinh doanh tại Việt nam không theo Luật Đầu tư, Luật Doanh nghiệp hoặc có khoản thu nhập phát sinh tại Việt Nam sẽ nộp thuế TNDN theo hướng dẫn riêng của Bộ Tài chính. Bên cạnh đó, các tổ chức này nếu có hoạt động chuyển nhượng vốn thì thực hiện nộp thuế TNDN theo hướng dẫn tại Điều 14 Chương IV của Thông tư này.

Đối tượng nộp thuế TNDN được thể hiện rõ theo quy định của pháp luật

Các khoản thu nhập được miễn thuế thu nhập doanh nghiệp

Theo Điều 8 Thông tư 78/2014/TT-BTC và được sửa đổi, bổ sung theo Điều 6 Thông tư 96/2015/TT-BTC, các khoản thu nhập được miễn thuế thu nhập doanh nghiệp như sau:

- Các thu nhập liên quan đến nông -lâm - ngư - diêm nghiệp.

- Thu nhập từ việc thực hiện những dịch vụ kỹ thuật trực tiếp phục vụ cho các hoạt động nông nghiệp.

- Thu nhập từ việc thực hiện các nghiên cứu khoa học và công nghệ.

- Doanh nghiệp có từ 30% số lao động là người khuyết tật, người sau cai nghiện ma túy, người nhiễm HIV

- Thu nhập từ các hoạt động dạy nghề dành riêng cho một số đối tượng đặc biệt như: người khuyết tật, trẻ em có hoàn cảnh đặc biệt khó khăn, đối tượng tệ nạn xã hội, người bị nhiễm HIV/AIDS, người đã và đang cai nghiện.

- Thu nhập được chia từ hoạt động góp vốn, mua cổ phần, liên doanh, liên kết kinh tế với doanh nghiệp trong nước sau khi bên nhận vốn góp, phát hành cổ phiếu, liên doanh, liên kết đã thực hiện nộp thuế.

- Các khoản tài trợ được nhận nhằm phục vụ cho các hoạt động giáo dục.

- Các khoản thu nhập từ việc chuyển nhượng các chứng chỉ giảm phát thải (CERs).

- Thu nhập từ thực hiện nhiệm vụ Nhà nước giao như các Quỹ BHXH Việt Nam, tổ chức Bảo hiểm tiền gửi, Quỹ BHYT,...

- Phần thu nhập không chia.

- Thu nhập từ việc chuyển giao các công nghệ, kỹ thuật thuộc lĩnh vực ưu tiên.

- Thu nhập của văn phòng thừa phát lại.

Xem thêm bài viết: Công ty dịch vụ kế toán tphcm

Cách tính thuế thu nhập doanh nghiệp 2022

Công thức tính thuế thu nhập doanh nghiệp

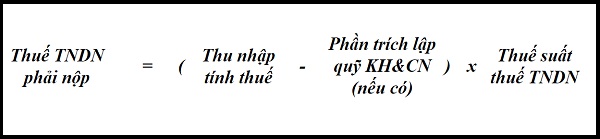

Căn cứ theo Điều 1, 2 Thông tư 96/2015/TT-BTC và Điều 3,4 Thông tư 78/2015/TT-BTC, công thức tính thuế thu nhập doanh nghiệp như sau:

Công thức tính thuế thu nhập doanh nghiệp mới nhất

Trong đó:

Thu nhập tính thuế = Thu nhập chịu thuế + Các khoản lỗ được kết chuyển theo quy định - Thu nhập được miễn thuế

Thu nhập chịu thuế = Doanh thu + Các khoản thu nhập khác - Chi phí được trừ

Các bước tính thuế thu nhập doanh nghiệp chính xác

Về mặt lý thuyết, cách tính thuế TNDN được trải qua các bước cơ bản sau:

- Bước 1: Tính doanh thu trong kỳ kế toán, các khoản thu nhập khác và chi phí được trừ.

- Bước 2: Tính khoản thu nhập chịu thuế theo mẫu công thức có sẵn.

- Bước 3: Tính khoản thu nhập được miễn thuế cùng các khoản lỗ được kết chuyển theo quy định.

- Bước 4: Tính khoản thu nhập tính thuế TNDN theo công thức.

- Bước 5: Tính thuế TNDN phải nộp theo công thức.

Thuế thu nhập của doanh nghiệp còn tùy vào mức thuế suất

*** Đừng bỏ qua: Báo cáo thuế gồm những gì?

Các khoản được trừ và không được trừ khi tính thuế TNDN

Căn cứ theo Điều 4 của Thông tư 96/2015/TT-BTC, khi tính thuế thu nhập, doanh nghiệp sẽ được trừ các khoản khi đáp ứng đủ các điều kiện sau:

- Các khoản chi thực tế phát sinh liên quan đến các hoạt động SX và KD của doanh nghiệp.

- Các khoản chi có đủ hóa đơn và các chứng từ hợp pháp theo quy định của pháp luật

- Khoản chi có hóa đơn mua từng lần với giá trị từ 20 triệu đồng trở lên (đã bao gồm thuế GTGT) khi thanh toán phải có chứng từ không dùng tiền mặt.

Các khoản chi không được trừ khi tính thuế TNDN: Tham khảo theo Khoản 2 Điều 6 Thông tư 78/2014/TT-BTC đã được sửa đổi, bổ sung theo Khoản 2 Điều 4 Thông tư 96/2015/TT-BTC, Thông tư 25/2018/TT-BTC, gồm một số chi phí tiêu biểu như sau:

- Các khoản chi không đáp ứng đủ điều kiện được trừ nêu trên, trừ những phần chi phí tổn thất do thiên tai, dịch bệnh cùng các trường hợp bất khả kháng không được bồi thường.

- Tiền phạt do bị vi phạm hành chính.

- Khoản được bù đắp bằng kinh phí khác.

- Chi phí vượt mức quy định của pháp luật về trích lập dự phòng...

Doanh nghiệp sẽ được trừ một số khoản thuế TNDN khi đáp ứng đủ các điều kiện theo quy định của Pháp luật

Thời hạn khai và nộp thuế thu nhập doanh nghiệp 2022 như thế nào?

Theo Điều 44 của Luật Quản lý thuế 2019, thời hạn khai, nộp và quyết toán thuế TNDN được quy định như sau:

- Thời hạn nộp thuế thu nhập doanh nghiệp được tạm tính hàng quý: Chậm nhất là ngày cuối cùng của tháng đầu trong quý tiếp theo phát sinh nghĩa vụ thuế.

- Thời hạn nộp hồ sơ quyết toán thuế năm: Chậm nhất là vào ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc năm dương lịch.

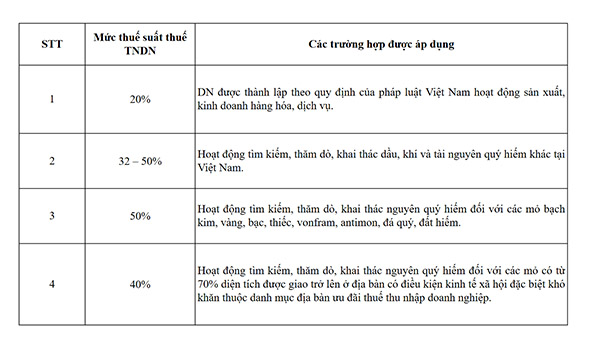

Mức thuế suất thuế TNDN là bao nhiêu?

Theo Điều 11 Thông tư 78/2014/ TT-BTC, mức thuế suất thuế thu nhập doanh nghiệp hiện đang được áp dụng có quy định như sau:

Mức thuế suất thuế TNDN

Thuế suất ưu đãi

Theo Điều 19 Thông tư 78/2014/TT-BTC và đã được sửa đổi, bổ sung theo Điều 11 Thông tư 96/2015/TT-BTC:

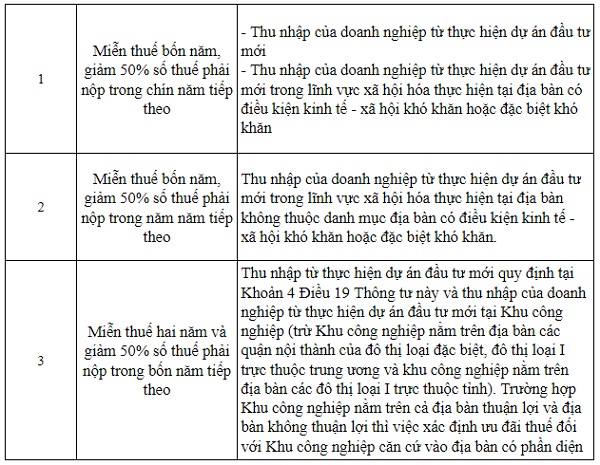

Ưu đãi về thời gian miễn thuế, giảm thuế

Theo Điều 20 Thông tư 78/2014/TT-BTC và đã được sửa đổi, bổ sung theo Điều 12 Thông tư 96/2015/TT-BTC:

Các ưu đãi về thời gian miễn thuế, giảm thuế

Như vậy, bài viết này đã giúp bạn có cái nhìn rõ hơn về loại thuế thu nhập doanh nghiệp cũng như là cách tính chính xác theo quy định hiện nay. Ngoài ra, để biết thêm các thông tin chi tiết khác về pháp lý, quý khách vui lòng liên hệ ngay cho Trí Luật qua hotline (028) 7304 5969 để được tư vấn chi tiết nhất nhé!

.jpg)