I/ TỜ KHAI QUYẾT TOÁN THUẾ TNDN:

Quyết toán thuế TNDN 2023 sử dụng Mẫu biểu ban hành theo Thông Tư 80/2021/TT-BTC

1/ Hồ Sơ Quyết Toán gồm:

- Tờ khai quyết toán thuế TNDN mẫu số 03/TNDN

- Phụ lục kết quả HĐSXKD mẫu số 03-1A/TNDN

- Phụ lục chuyển lỗ mẫu số 03-2/TNDN (nếu có)

- Phụ lục thuế TNDN được ưu đãi 03-3A/TNDN (nếu có)

- Thông tin về quan hệ liên kết và giao dịch liên kết GDLK-01 (nếu có)

- Bảng tổng hợp chi phí không được trừ file excel (nếu có)

Ngoài ra, tùy theo phát sinh thực tế từng công ty thì kê khai các phụ lục tương ứng

2/Cách lên tờ khai:

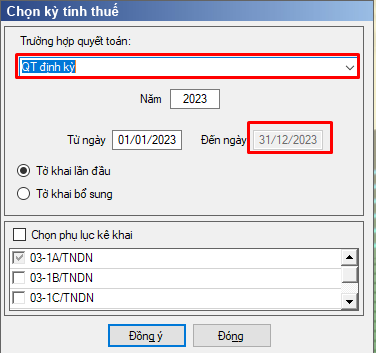

Mở phần mềm HTKK, chọn các phụ lục tương ứng với phát sinh của công ty

Lưu ý:

- Ở mục “Trường hợp quyết toán” phải chọn tương ứng. Đối với công ty đang hoạt động bình thường sẽ chọn “QT định kỳ”, đối với công ty giải thể sẽ chọn “Giải thể, phá sản”, …

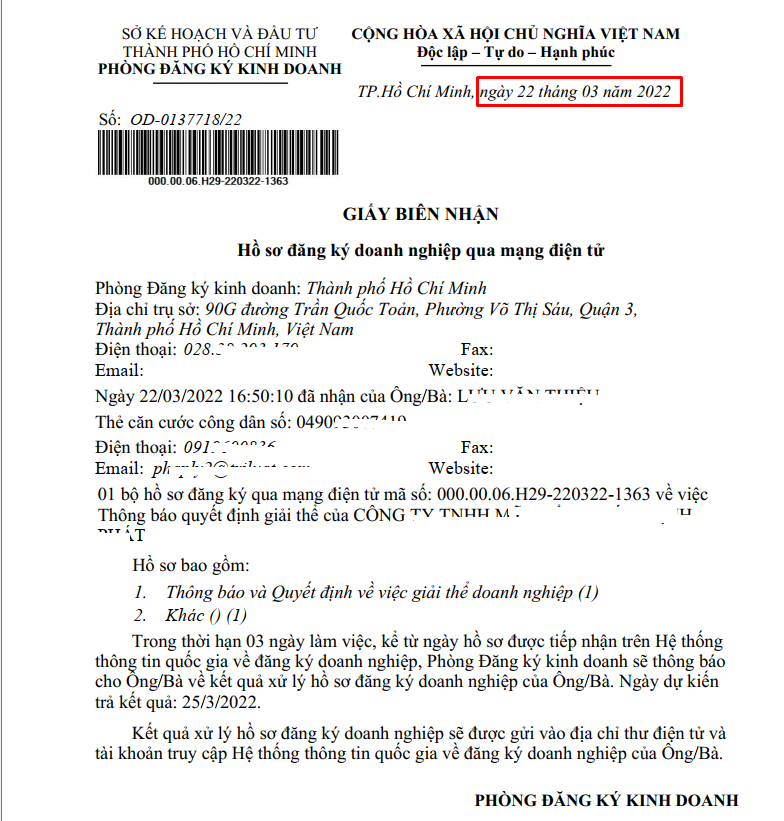

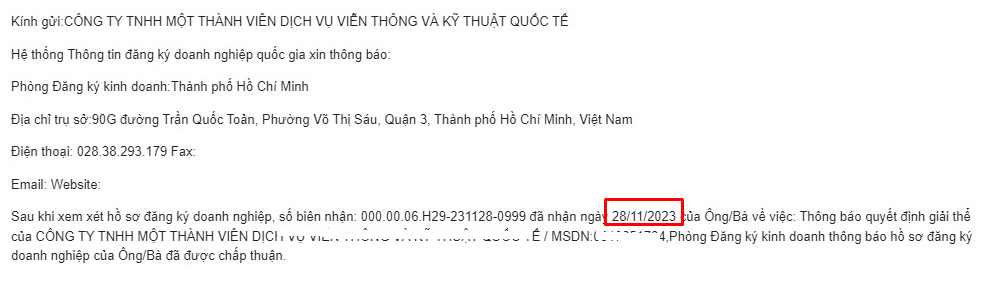

- Ở mục “Đến ngày” đối với công ty giải thể, lấy theo ngày trên biên nhận giải thể (trên giấy biên nhận hoặc từ mail: dangkykinhdoanh@dkkd.gov.vn do phòng đăng ký kinh doanh gửi)

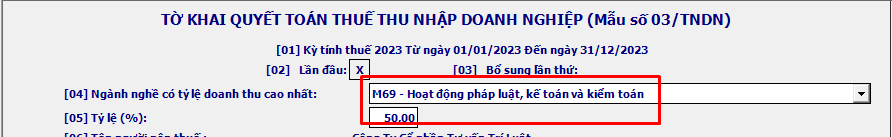

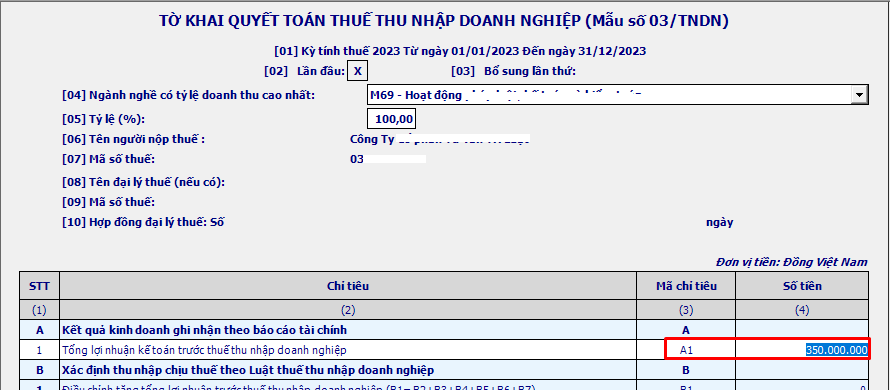

Tại chỉ tiêu [04] chọn ngành nghề phụ hợp, trường hợp công ty có nhiều ngành nghề - chọn ngành nghề phát sinh doanh thu cao nhất trong năm; [05] chọn tỷ lệ % doanh thu tương ứng cho ngành nghề đã chọn

Tại chỉ tiêu [04] chọn ngành nghề phụ hợp, trường hợp công ty có nhiều ngành nghề - chọn ngành nghề phát sinh doanh thu cao nhất trong năm; [05] chọn tỷ lệ % doanh thu tương ứng cho ngành nghề đã chọn

Trình tự thực hiện:

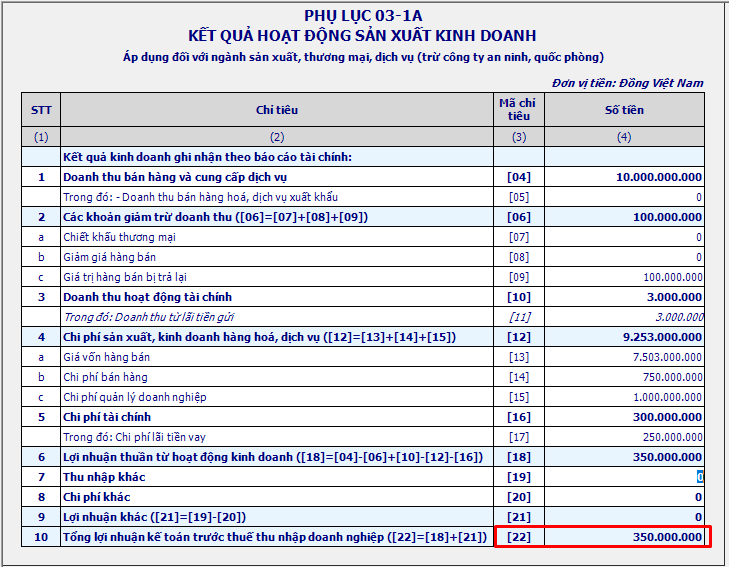

2.1/ Phụ lục 03-1A/TNDN: (Bắt buộc)

Số liệu đưa lên phụ lục lấy tại Báo cáo KQ SXKD trên phần mềm kế toán

Chỉ tiêu [22] sẽ được cập nhập tự động lên lên chỉ tiêu A1 trên Tờ khai Quyết toán

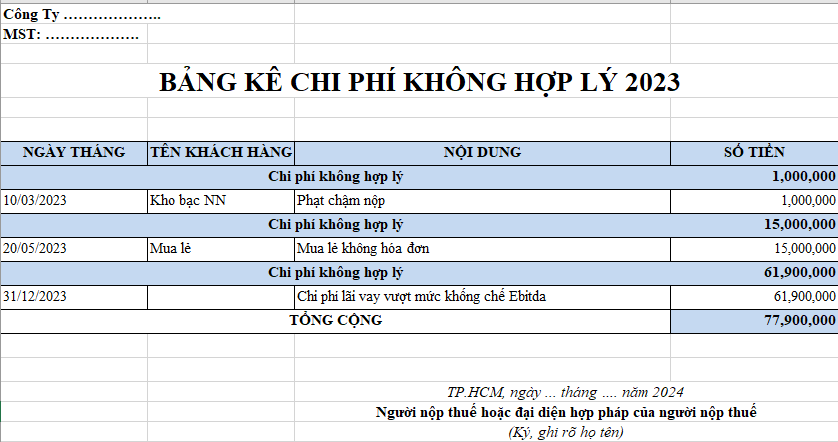

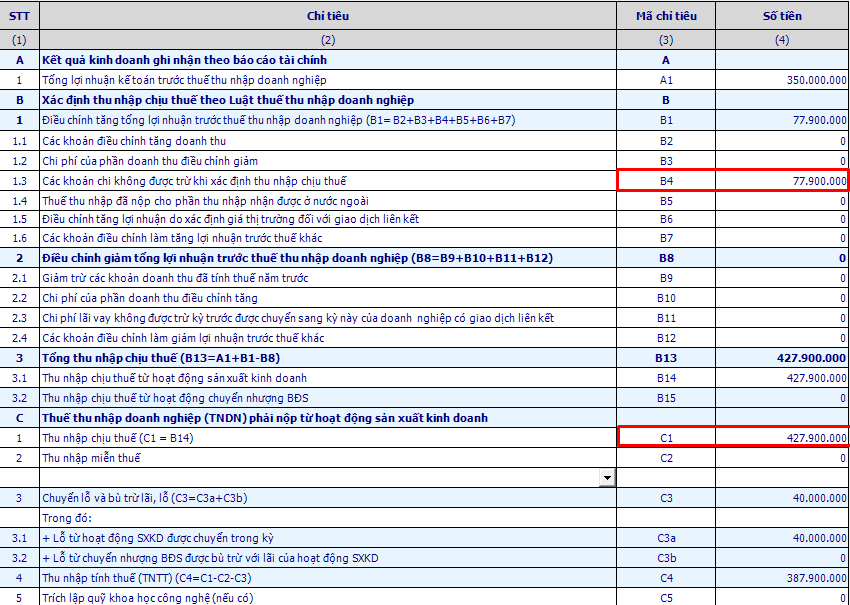

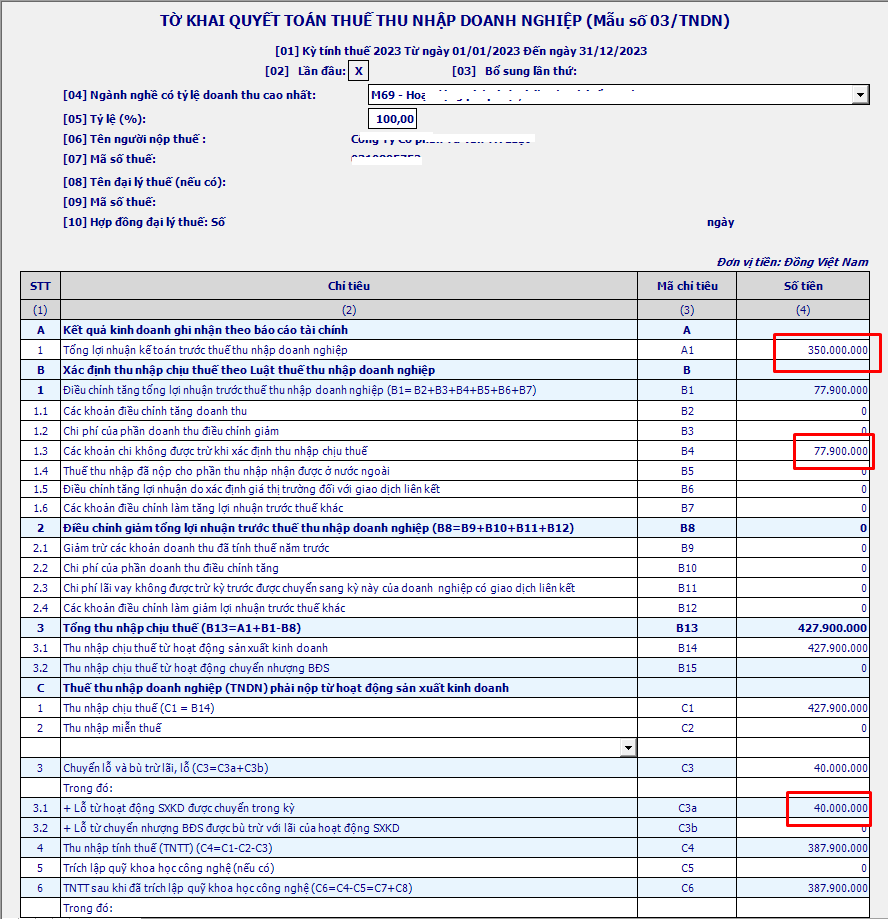

*** Chỉ tiêu [B4] – Các khoản chi không được trừ khi xác định thu nhập chịu thuế:

Lấy số liệu theo Bảng tổng hợp chi phí không được trừ file excel.

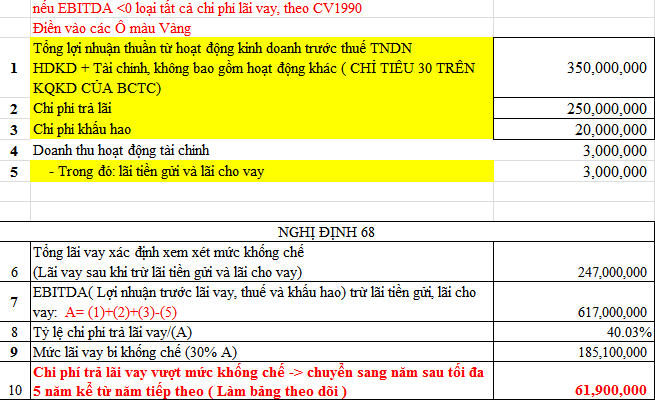

Trong đó, chi phí lãi vay không được trừ do vượt mức khống chế được tính như sau:

Số liệu được thể hiện ở chỉ tiêu B4 trên tờ khai như sau:

Lưu ý:

Nếu chỉ tiêu C1 âm -> Công ty lỗ không phát sinh tiền thuế TNDN phải nộp, nếu trong năm có tạm nộp tiền thuế TNDN thì điền vào chỉ tiêu G2 -> hoàn tất kê khai

Nếu chỉ tiêu C1 dương ->có phát sinh thu nhập tính thuế - thực hiện tiếp các phụ lục sau:

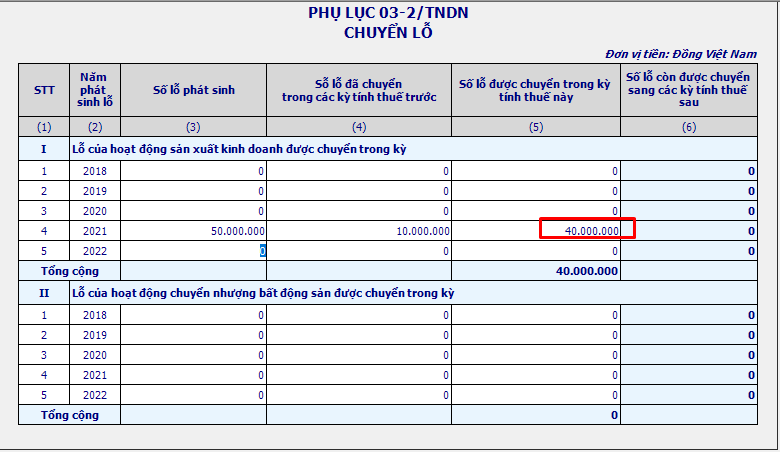

2.2/ Phụ lục 03-2/TNDN: Chuyển lỗ từ hoạt động SXKD (Chỉ chuyển lỗ khi có lãi)

- Lỗ được chuyển toàn bộ, liên tục nhưng tối đa bằng số lãi (giá trị dương ở C4)

- Lỗ các năm trước (được chuyển trong vòng 5 năm – năm 2023 thì được chuyển từ năm 2018 đến 2022).

- Lưu ý số lỗ đã được chuyển cho kỳ tính thuế các năm trước, chuyễn lỗ theo thứ tự chuyển hết lỗ của năm cũ nhất mới tới năm mới nhất.

- Số lỗ được chuyển sẽ được cập nhập tự động vào chỉ tiêu C3a trên tờ khai quyết toán.

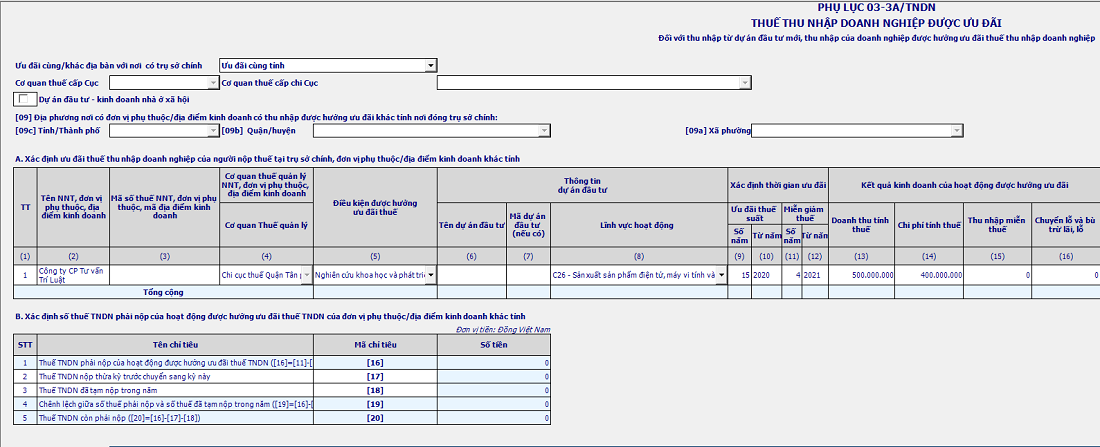

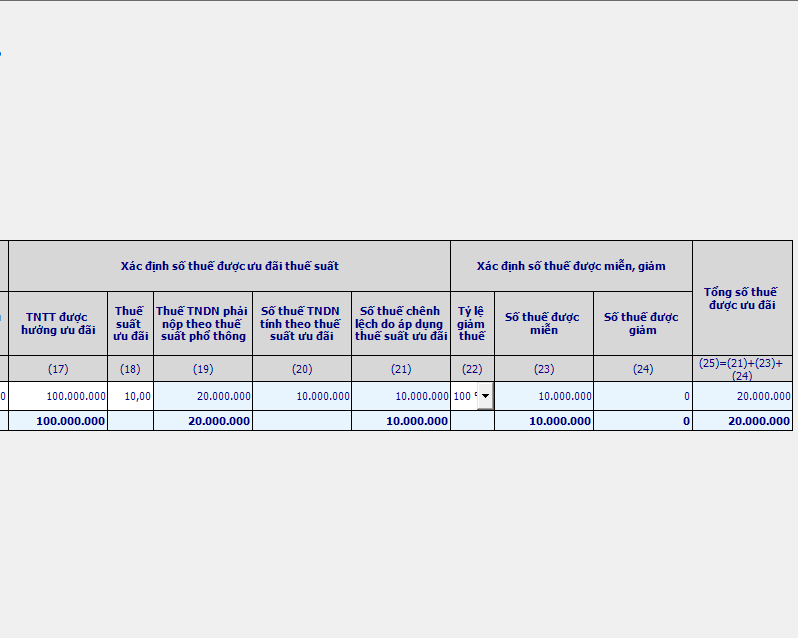

2.3/ Phụ lục 03-3A/TNDN: Thuế TNDN được ưu đãi:

Lưu ý: các loại hình doanh nghiệp được ưu đãi thuế, điều kiện áp dụng ưu đãi thuế TNDN, thời gian ưu đãi, thuế suất ưu đãi bao nhiêu %...

Ví dụ: Công ty vừa có doanh thu về phần mềm được ưu đãi theo quy định, và vừa có doanh thu khác không được ưu đãi: Thu nhập tính thuế được hưởng ưu đãi: Phần mềm: 100.000.000 (lên phụ lục 03-3A)

Số thuế được miễn giảm sẽ cập nhập tự động tại chỉ tiêu C12 trên tờ khai quyết toán.

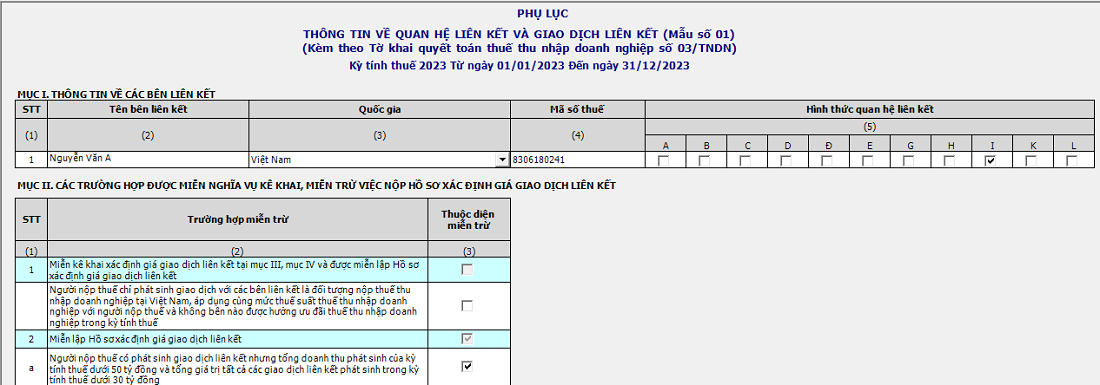

2.4/ Phụ lục GDLK-01: Thông tin về Quan hệ liên kết và giao dịch liên kết: kê khai các hình thức quan hệ liên kết phát sinh của doanh nghiệp

Ví dụ: Vay tiền của cá nhân A

- Tick chọn hình thức quan hệ liên kết tương ứng

- Tick chọn mục 2a -> điền các chỉ tiêu mục IV

*** Sau khi thực hiện các phụ lục phát sinh kiểm tra lại tờ khai 03/TNDN:

- Kiểm tra số liệu các phụ lục chuyển tự động qua tờ khai

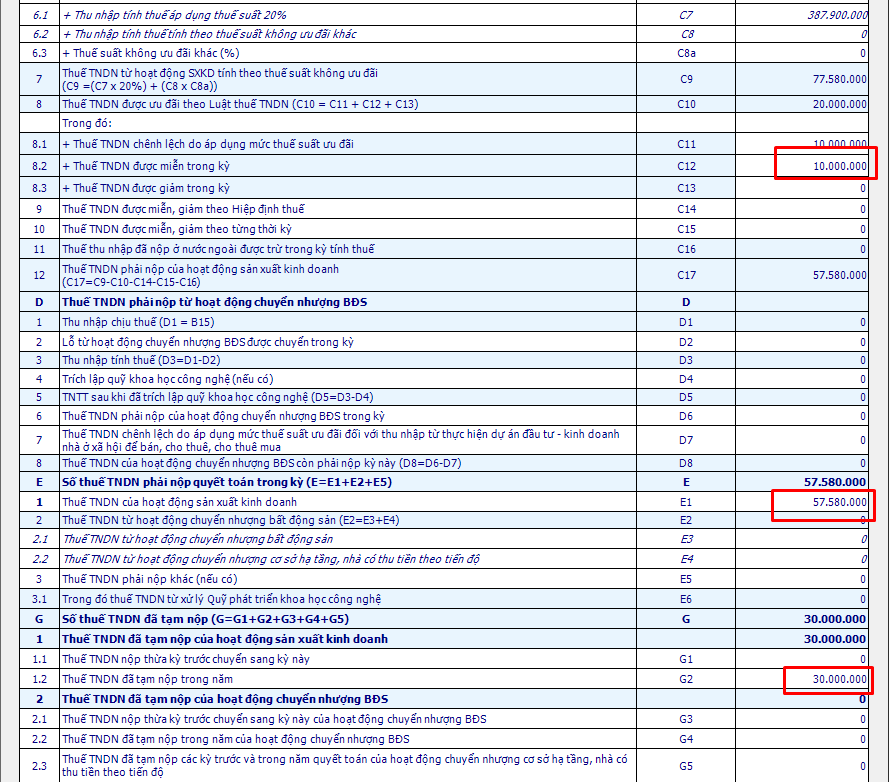

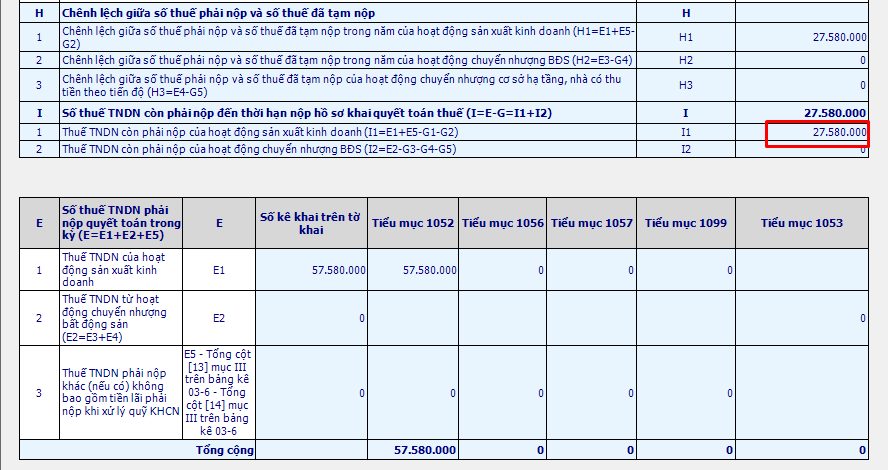

- Trong năm nếu tạm nộp tiền thuế 4 quý (tính đến ngày 30/01/2024) ghi vào chỉ tiêu G2

- Chỉ tiêu I1: Số thuế TNDN còn phải nộp

- Nếu số thuế tạm nộp 4 quý thấp hơn 80% thuế TNDN phát sinh trong năm à thì sẽ bị tính tiền chậm nộp trên số thuế nộp thiếu từ ngày 31/01/2024 đến ngày liền kề trước ngày nộp số thuế còn thiếu vào ngân sách nhà nước.

II/ TỜ KHAI QUYẾT TOÁN THUẾ TNCN:

Tổ chức không phát sinh trả thu nhập thì không phải khai quyết toán thuế TNCN

1/ Hồ Sơ Quyết Toán gồm:

-Tờ khai quyết toán thuế TNCN theo mẫu 05/QTT-TNCN theo thông tư 80/2021/TT-BTC

- Phụ lục 05-1BK-QTT-TNCN

- Phụ lục 05-2BK-QTT-TNCN

- Phụ lục 05-3BK-QTT-TNCN (nếu có)

2/ Cách lên tờ khai:

- Chỉ cần kê khai ở các phụ lục 05-1BK, 05-2BK, 05-3BK trên HTKK, sau đó bấm nút “Ghi” phần mềm sẽ tự động cập nhập sang tờ khai 05/QTT-TNCN.

- Tại thời điểm quyết toán phải đảm bảo 100% NNT có mã số thuế

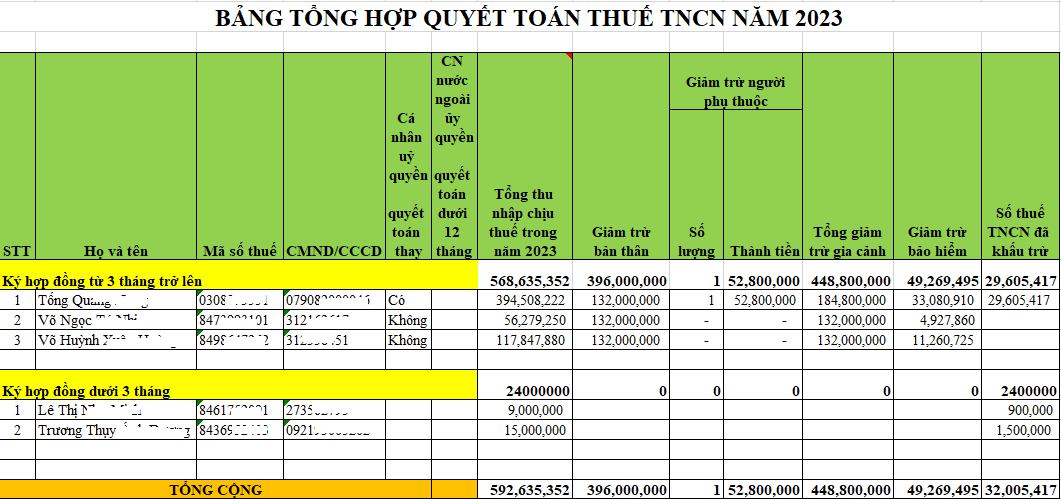

2.1/ Tổng hợp bảng lương lên quyết toán:

Tổng hợp theo từng người lao động chỉ tiêu: Thu nhập chịu thuế, Bảo hiểm được trừ, Giảm trừ gia cảnh, Số thuế TNCN đã khấu trừ trong năm.

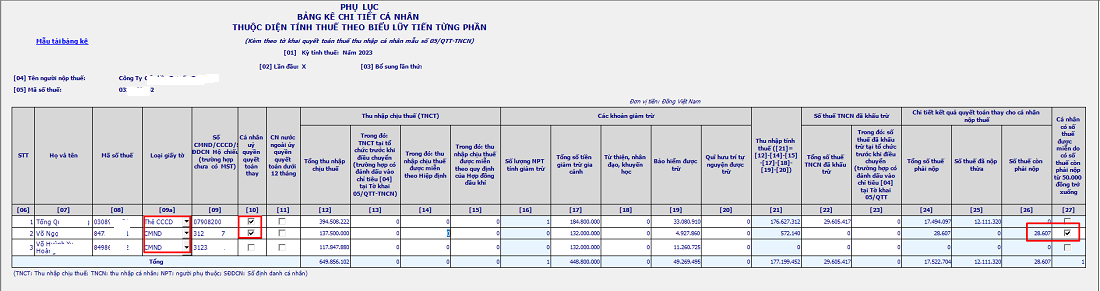

2.2/ Phụ lục 05-1BK/QTT-TNCN: Bảng kê chi tiết cá nhân thuộc diện tính thuế theo biểu lũy tiến từng phần (Ký hợp đồng lao động từ 3 tháng trở lên)

Lưu ý trường hợp: 1 người lao động trong năm ký 2 loại hợp đồng (vừa dưới 3 tháng vừa từ 3 tháng trở lên)

Ví dụ: Trong năm 2023, Anh A có ký hợp đồng với Trí Luật như sau: Tháng 1 và 2 ký hợp đồng thử việc 2 tháng; Từ tháng 3 ký hợp đồng chính thức.

Nếu khi làm QT TNCN anh A đủ điều kiện ủy quyền quyết toán và có làm giấy ủy quyền quyết toán thuế thay gửi cho công ty Trí Luật thì toàn bộ thu nhập của anh A đưa hết vào phụ lục 05-1BK

Nếu khi làm QT TNCN anh A không đủ điều kiện được ủy quyền thì thu nhập tháng 1,2 đưa vào phụ lục 05-2BK; thu nhập từ tháng 3 đưa vào phụ lục 05-1BK

(Điều kiện ủy quyền quyết toán thuế xem tại điều 21 TT92/2015/TT-BTC – Sửa đổi bổ sung điều 16 Thông tư 156/2013/TT-BTC)

Cách 1: Gõ trực tiếp số liệu vào phần mềm:

Với phím F5-thêm dòng, F6- xóa dòng: Cách này không phù hợp đối với các Doanh nghiệp có nhiều lao động (mất thời gian, độ chính xác không cao)

Cách 2: Tải bảng kê lên phần mềm:

B1: Ấn vào dòng chữ màu xanh phía trên góc trái “Mẫu tải bảng kê”

B2: Copy dữ liệu đã tổng hợp vào bảng kê

Lưu ý:

- Không tick vào cột [10]– Cá nhân ủy quyền quyết toán thuế thay (chỉ thực hiện tick trên HTKK sau khi tải bảng kê lên)

- Copy đúng thông tin từng người

B3: Lưu và đóng bảng kê

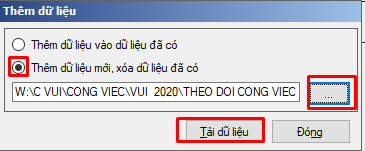

B4: Tải bảng kê lên phần mềm HTKK

Tại sheet 05-1BK/QTT-TNCN bấm vào “Tải bảng kê” ở phía dưới màn hình

- Phần mềm hiển thị” Thêm dữ liệu mới, xóa dữ liệu đã có” chọn File lưu và ấn “Tải dữ liệu”

B5: Tick chọn Loại giấy tờ mục [09a], tick chọn những cá nhân có làm giấy ủy quyền quyết toán thuế thay mục [10]

Lưu ý: +Trường hợp cá nhân có ủy quyền quyết toán thay, tiền thuế phát sinh còn phải nộp tại chỉ tiêu [26] ≤ 50.000 thì tick vào chỉ tiêu [27] tương ứng để được miễn tiền thuế. Số thuế được miễn sẽ thể hiện ở chỉ tiêu [39] trên TK05/QTT

+ Chỉ tick những cá nhân mà KH có gửi giẩy uỷ quyền cho công ty

- Phụ lục 05-1BK /QTT-TNCN thực hiện xong

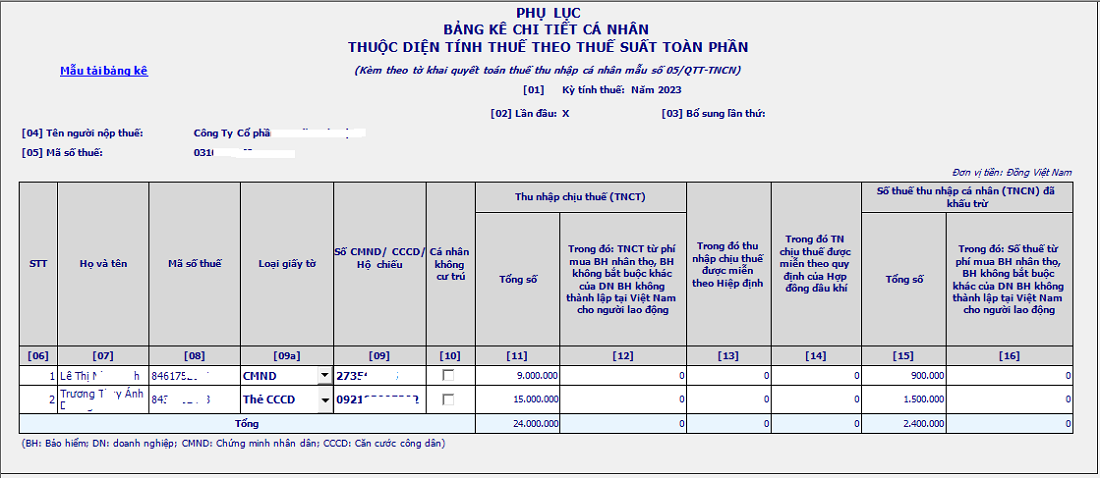

2.3/ Phụ lục 05-2BK/QTT-TNCN: Bảng kê chi tiết cá nhân thuộc diện tính thuế theo thuế suất toàn phần

Dùng cho cá nhân ký hợp đồng lao động dưới 3 tháng (tính thuế TNCN 10% hoặc cam kết chưa đến mức khấu trừ) và lao động là cá nhân không cư trú (tính thuế 20%)

- Thực hiện tương tự như phụ lục 05-1BK /QTT-TNCN

(Lưu ý nếu dùng cách 1 gõ số liệu trực tiếp thì chỉ tiêu [15] sẽ tự động hiện số thuế 10% à kiểm tra lại số thuế tự động hiện ra này.)

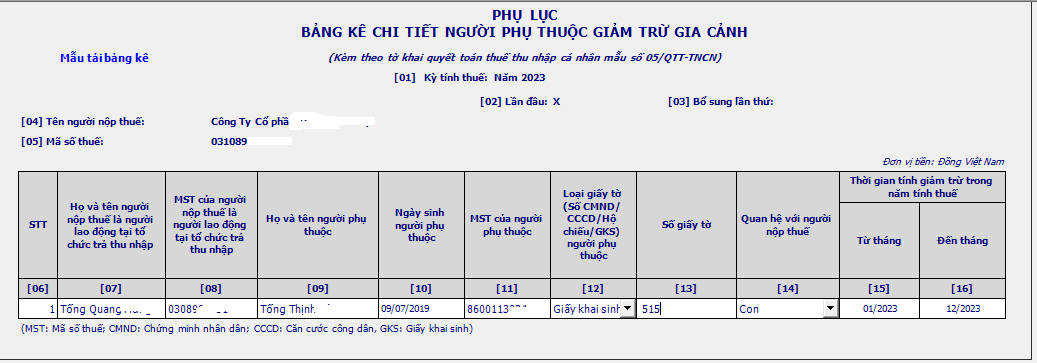

2.4/ Phụ lục 05-3BK/QTT-TNCN: Bảng kê thông tin người phụ thuộc giảm trừ gia cảnh

Khai đầy đủ số lượng NPT đã tính giảm trừ trong năm 2023 vào phụ lục 05-3BK /QTT-TNCN

- Thực hiện tương tự như 2 phụ lục trên

Lưu ý: chỉ tiêu [21] ghi tháng bắt đầu phát sinh nghĩa vụ nuôi dưỡng nếu mới phát sinh trong năm, nếu đã phát sinh từ các năm trước thì điền 01/2023. Chỉ tiêu [22] ghi tháng 12/2023

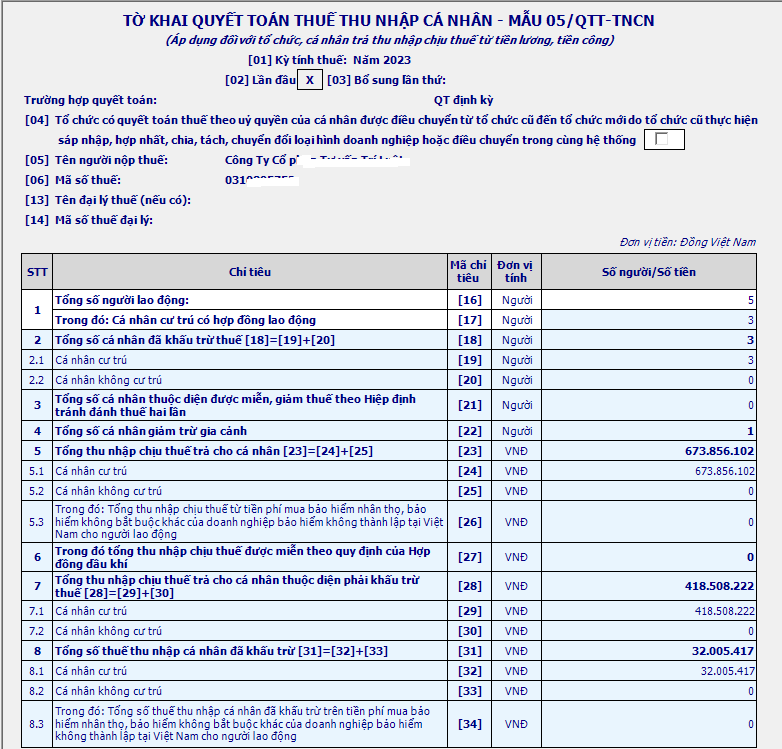

2.5/ Kiểm tra và xác định kết quả trên tờ khai 05/QTT-TNCN:

Sau khi khai xong 3 phụ lục thì ấn “Kiểm tra” và “Ghi” => Chỗ nào có báo đỏ là sai phải sửa lại cho đúng.

Nếu ấn Ghi mà màn hình hiển thị “Đã ghi dữ liệu thành công” hoặc ấn Kiểm tra mà màn hình hiển thị “Tờ khai hợp lệ” => Hoàn thành việc kê khai

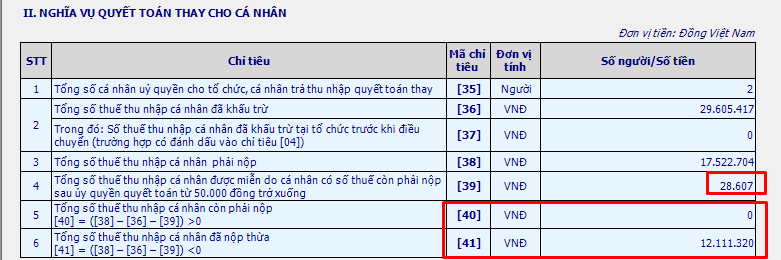

Cuối cùng xác định lại kết quả của tờ khai QTT TNCN tại mục II – Nghĩa vụ Quyết toán thay cho cá nhân:

-Nếu tờ khai có số tiền phát sinh tại chỉ tiêu số 40 – Tổng số thuế TNCN còn phải nộp NSNN: Đây là số thuế TNCN phải nộp thêm, hạn nộp 31/03/2024

-Nếu tờ khai có số tiền phát sinh tại chỉ tiêu số 41 – Tổng số thuế TNCN đã nộp thừa. Số tiền thuế nộp thừa có thể xử lý 1 trong 2 cách sau: Làm thủ tục hoàn thuế hoặc Bù trừ sang kỳ tính thuế năm sau nếu phát sinh tiền thuế phải nộp.

III/ BÁO CÁO TÀI CHÍNH:

1/ Hồ Sơ gồm:

- Bảng cân đối kế toán

- Báo cáo kết quả kinh doanh

- Báo cáo lưu chuyển tiền tệ PP trực tiếp: chỉ nộp nếu áp dụng TT 200

- Thuyết minh báo cáo tài chính

- Bảng cân đối phát sinh các tài khoản: chỉ nộp khi áp dụng theo TT 133.

Lưu ý:

+ Nếu có phát sinh thuế TNDN thì hạch toán chi phí thuế TNDN đúng theo tờ khai quyết toán trước rồi mới làm báo cáo tài chính.

+ Xem DN đăng ký theo TT200 hay TT133 để làm biểu mẫu cho phù hợp

+ Nếu áp dụng thông tư 200 thì: bảng cân đối số phát sinh tệp ra lưu cùng hồ sơ quyết toán, Không nộp cho cơ quan thuế

+Mẫu biểu BCTC theo TT133: Bộ báo cáo tài chính(B01a-DNN) (TT133/2016/TT-BTC)

+ Các doanh nghiệp thuộc trường hợp phải kiểm toán thì Báo cáo tài chính phải được kiểm toán

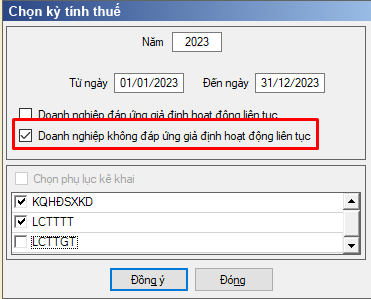

+ Đối với DN giải thể phải chọn” Doanh nghiệp không đáp ứng giả định hoạt động liên tục”

2/Cách lên tờ khai:

Lấy dữ liệu từ phần mềm kế toán:

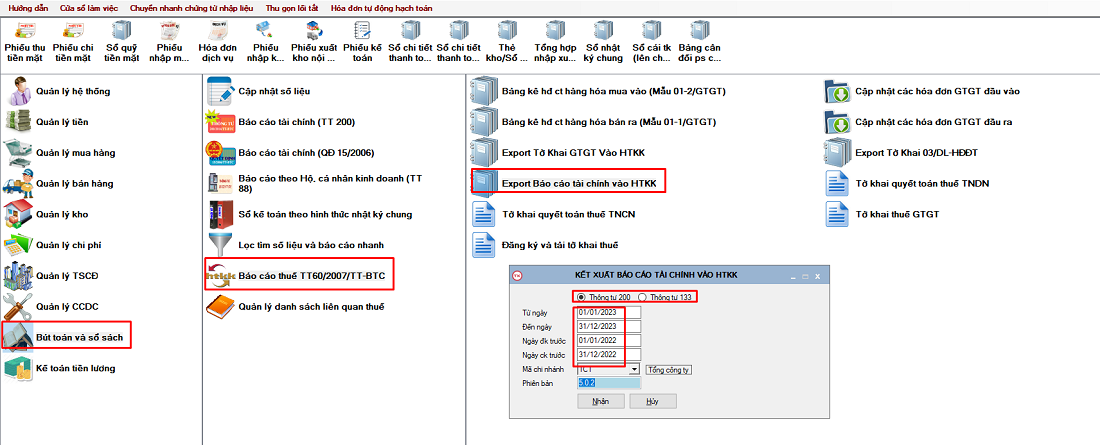

Chọn phân hệ “Bút toán & sổ sách \ Báo cáo thuế TT60/2007/TT-BTC \ Export Báo cáo tài chính vào HTKK”

Bấm “nhận” để xuất dữ liệu và chọn đường link để lưu file

Mở HTKK, chọn phân hệ Báo cáo tài chính\chọn báo cáo tài chính theo TT200 hoặc TT133-> Nhập từ XML (Chọn file đã lưu)

- Kiểm tra lại số liệu

Lưu ý:

- Bảng cân đối kế toán:

+ Trường hợp số dư TK 333 trên PM kế toán đối với công ty áp dụng TT133 vừa có số dư Có và dư Nợ cuối kỳ, khi đẩy dữ liệu lên sẽ tự động cấn trừ giữa tiền thuế phát sinh phải nộp và nộp thừa đưa vào chỉ tiêu [313] => Lưu ý tách ra 2 chỉ tiêu tương ứng: 134-Phải thu khác (Dư nợ TK 333), 313- Thuế và các khoản phải nộp (dư có TK 333)

+ Tách Nợ phải trả ngắn hạn, trung và dài hạn (trên 1 năm) đối với các công ty có phát sinh giao dịch liên kết

+ Tổng cộng tài sản (270) phải bằng Tổng cộng nguồn vốn (440)

+ Lợi nhuận sau thuế chưa phân phối (421) phải bằng số dư TK 421 trên PM kế toán

- Báo cáo kết quả kinh doanh:

+ Lợi nhuận sau thuế TNDN (60) phải bằng số dư TK 4212 trên PM kế toán

- Báo cáo lưu chuyển tiền tệ PP trực tiếp:

Xem thêm: Dịch vụ quyết toán thuế

2.3/ Báo cáo lưu chuyển tiền tệ PP trực tiếp:

+ Tiền và tương đương tiền cuối kỳ (70) phải bằng số dư TK 111+112 trên PM kế toán và bằng Tiền và các khoản tương đương tiền (100) trên Bảng cân đối kế toán.

2.4/ Thuyết minh báo cáo tài chính:

Lên các chỉ tiêu có phát sinh số liệu

Lưu ý 1 số chỉ tiêu:

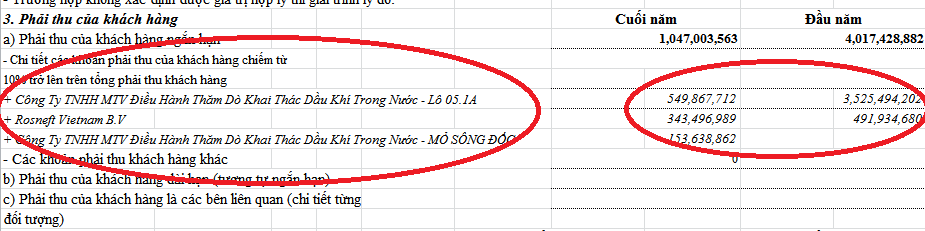

- Phải thu của khách hàng/ Phải trả người bán: Liệt kê các khoản phải thu/phải trả của KH chiếm từ 10% trở lên

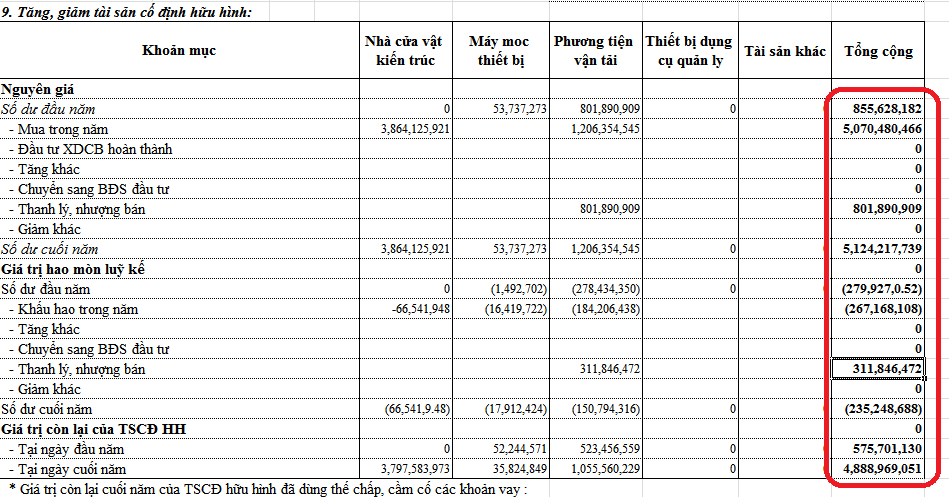

- Tăng, giảm TSCĐ:

Đối chiếu với số liệu trên bảng cân đối phát sinh các tài khoản và bảng trích khấu hao TSCĐ:

Nguyên giá:

- Số dư đầu năm = Nợ đk TK 211

- Mua trong năm = Phát sinh Nợ TK 211

- Thanh lý, nhượng bán = Phát sinh Có TK 211

- Số dư cuối năm = Nợ ck TK211

Giá trị hao mòn lũy kế:

- Giá trị hao mòn lũy kế = Có TK 214

- Thanh lý, nhượng bán = Phát sinh Nợ TK214

Giá trị còn lại của TSCĐ: đối chiếu với số liệu trên bảng trích khấu hao

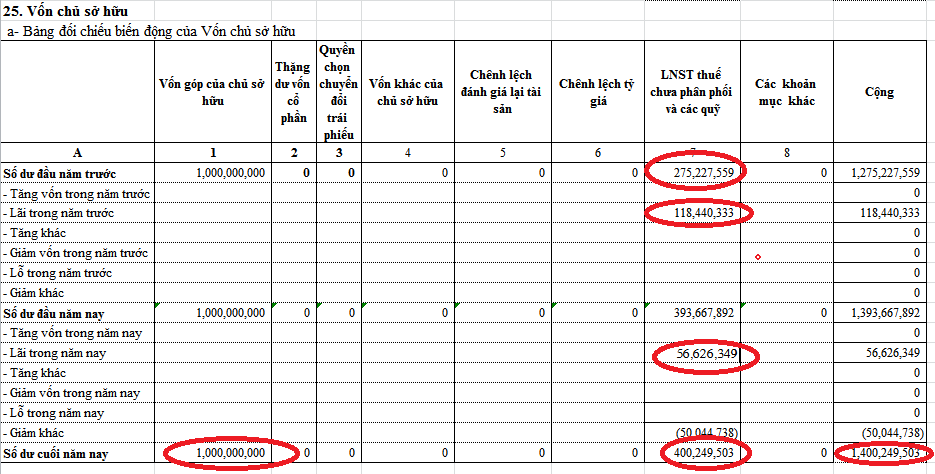

- Vốn chủ sỡ hữu:

Đối chiếu với số liệu trên bảng cân đối phát sinh các tài khoản:

- Vốn góp chủ sỡ hữu = Số dư TK 411

- LNST chưa phân phối = Số dư TK 421

+ Số dư đầu năm = TK 4211

+ Lãi/lỗ = TK 4212